小売企業の中で近年注目のトピックといえば、そのひとつはリテールメディアでしょう。一歩先を行くアメリカのリテールメディア広告費は2024年に553億1000万ドル(1ドルあたり150円換算で、8兆2965億円)、2027年には1061億2000万ドル(1ドルあたり150円換算で15兆9180億円)に達するとされているのに対し、日本はまだ広がり始めたばかりです。中でもリテールメディアを活用して成果を上げているのが、アマゾンやウォルマートです。では、この2社をはじめ、アメリカの小売企業はリテールメディアをどのように活用し、売り上げを伸ばしているのでしょうか。

「Marketing Native Fes 2024 Spring」の特別セッション3では、『アマゾンVSウォルマート』の著者で、アメリカの小売企業に詳しい在米30年超のコンサルタント兼ジャーナリスト 鈴木敏仁さんに、アメリカのリテールメディア最新情報をお話しいただきました。モデレーターはMoonshot代表取締役社長 菅原健一さんです。鈴木さんの解説をもとに、日本でイメージされているリテールメディアとの違いや、日本の小売企業が成果を上げるためのポイントなども深掘りしました。

(文:和泉 ゆかり、構成:Marketing Native編集長・佐藤綾美)

※本記事は、Marketing Native Fes 2024 Spring 特別セッション3の内容について、登壇者の方々の許可を得たうえで読みやすく編集したものです。

目次

アメリカのリテールメディア最新動向

鈴木 最初に私から、アメリカ小売企業のリテールメディアに関する最新情報を紹介します。

まずお伝えしたいのは、日本ではリテールメディアについて少し勘違いしている方がいるということです。

皆さんはリテールメディアと聞いて、何を思い浮かべますか。日本ではリテールメディアと聞いて店頭のディスプレイなどインストアの広告をイメージする方が多いかもしれませんが、アメリカでリテールメディアはデジタル広告として扱われています。

アメリカの広告市場においてデジタル広告は全体の70%近くを占めており、年々拡大傾向にあります(※1)。リテールメディアへの参入は、成長しつつあるデジタル広告市場に小売企業が入り込むチャンスなのです。

※1 「Digital Ad Spending Worldwide, 2021-2027」eMarketer, March 2023

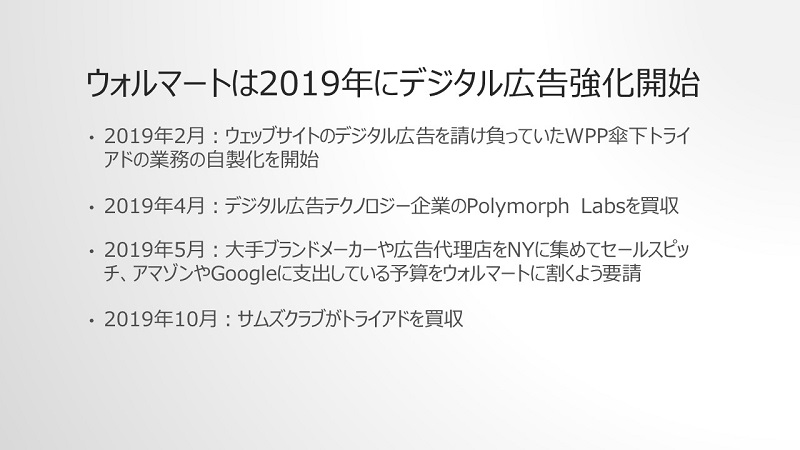

例えば、アメリカ小売大手のウォルマートは2019年からデジタル広告に本腰を入れています。2019年2月には世界大手の広告代理店グループWPP傘下のトライアド(Triad)に依頼していた同社Webサイトのデジタル広告に関する業務を内製化し、同年4月にはデジタル広告エージェンシーであるポリモーフ・ラボ(Polymorph Labs)の買収を行いました。また、同年10月にはウォルマートが展開する会員制量販店サムズクラブ(Sam’s Club)がトライアドを買収しています。

ウォルマートはデジタル広告の運用に必要なテクノロジーを開発している企業を買収、内製化することで、デジタル広告の強化にスピーディーに対応してきたのです。

結果として、ウォルマートは、2023年にデジタル広告において34億ドル(1ドルあたり150円換算で5000億円超)もの売り上げを達成しています。2025年には60億ドル(1ドルあたり150円換算で9000億円超)を目標にしているとのことです。

画像提供:鈴木敏仁

画像提供:鈴木敏仁

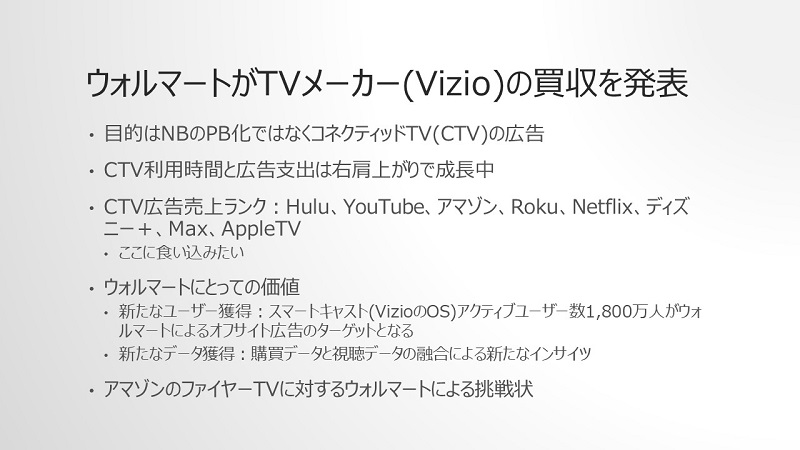

また、2024年2月には、ウォルマートがテレビメーカーのビジオ(Vizio)の買収を発表しました。目的は、コネクテッドテレビ(CTV)広告にあるとされています。PB(プライベートブランド)化ではありません。

CTVとはインターネットに接続されたテレビのことで、アメリカでは視聴時間が年々長くなっている(※2)ほか、ストリーミングコンテンツ内に表示される広告の出稿費も右肩上がりとなっています(※3)。

※2 「Mobile Remains Dominant but CTV Narrows the Gap」eMarketer, June 2023

※3 「US Connected TV(CTV)Ad Spending, 2021-2027」eMarketer, March 2023

CTV化に後れをとっていたビジオは、ウォルマートと統合することでCTV広告市場におけるシェア拡大を狙えるようになり、CTV広告売り上げランキング上位を占めるHuluやYouTube、アマゾン、ロク(Roku)などに対抗していくことが予想されます。

一方、ウォルマートはビジオを買収することでCTVプラットフォームを入手し、新たなユーザーとデータを獲得できます。ビジオのOSであるスマートキャスト(SmartCast)のアクティブユーザーがそのままウォルマートによるオフサイト広告(※4)のターゲットとなり得るでしょう。

※4 オフサイト広告とは、他社のプラットフォームに出稿する広告のこと。一方オンサイト広告は、自社のプラットフォームに出稿する広告を指す。

ウォルマートの購買データとCTVの視聴データを掛け合わせれば、消費者の新たなインサイトの発見につなげることもできます。例えば、ウォルマートでオムツを購入したデータがあり、CTVで子ども向けの番組を見ているユーザーに対して、CTVでオムツの広告を表示するなど、精度の高いターゲティングが可能になるでしょう。

画像提供:鈴木敏仁

画像提供:鈴木敏仁

リテールメディアの革新性

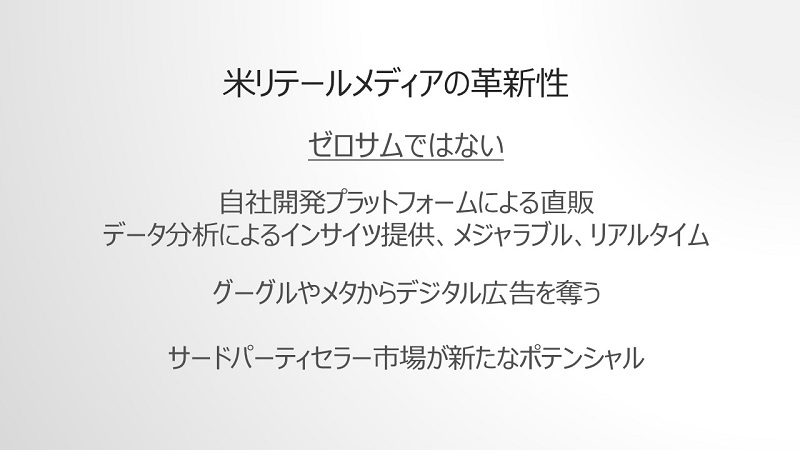

ここまでの話を踏まえて、アメリカのリテールメディアにおける近年の革新性について解説します。ポイントは大きく以下の3つで、キーワードは「ゼロサムではない」です。

- 自社で開発したプラットフォームで直販でき、メジャラブル(measurable:測定可能)である

- 既存の広告プラットフォームに出稿されていた広告費用を狙える

- サードパーティセラーからの出稿が期待できる

1:自社で開発したプラットフォームで直販でき、メジャラブルである

近年、アメリカでは小売企業が自社でプラットフォームを開発し、メーカーに広告を直接販売しています。メーカーは小売企業が持つ顧客データを活用することで、消費者インサイトをとらえた広告を出稿できます。

メーカーが実施する販促の中には、効果を正確に測りづらいものがありますが、リテールメディアはデジタル広告なので、効果の計測が可能です。メーカーは出稿した広告の効果を、プラットフォーム上でリアルタイムに知ることができます。

2:既存の広告プラットフォームに出稿されていた広告費用を狙える

小売企業が自社開発のプラットフォームで広告を直販するということは、グーグル(Google)やメタ(Meta)など既存のプラットフォーマーにメーカーが出稿していた広告予算を狙える可能性があることを意味します。アメリカのデジタルマーケティングリサーチ専門会社eMarketerの「デジタル広告のシェア」に関する調査データを見ると、アマゾンが徐々に拡大している一方で、グーグルは広告の売り上げは伸びているものの、シェア自体は縮小傾向にあることがわかっています(※5)。

※5 「Net Ad Revenue Share Worldwide, by Company, 2016-2023」eMarketer, March 2021

ウォルマートに至っては、2019年5月に大手ブランドメーカーや広告代理店をニューヨークに集めてセールスピッチを行い、他のプラットフォーマーではなく自分たちに広告予算を充てるようアピールしています。

3:サードパーティセラーからの出稿が期待できる

サードパーティセラーとは、マーケットプレイスを活用して商品を販売する企業のことです。マーケットプレイスといえばアマゾンが有名ですが、ウォルマートやターゲット(Target)、ホーム・デポ(The Home Depot)などの小売企業も各社独自のマーケットプレイスを保有しており、そこに出品しているサードパーティセラーに広告を販売することができます。

近年のリテールメディアが革新的なのは、メーカーが既存の広告プラットフォームに出稿していた費用の獲得を狙えるほか、サードパーティセラーからの出稿も期待できるため、「ゼロサムではない」といえる点です。メーカーが小売企業に流通販促金を拠出する場合、たいていは予算が決まっており、その範囲内で店舗やECサイトなどに予算を振り分けることになります。しかし、リテールメディアは、既存の予算とは別の新たな収入源の確保が期待できるわけです。

画像提供:鈴木敏仁

画像提供:鈴木敏仁

アメリカで急拡大するリテールメディア

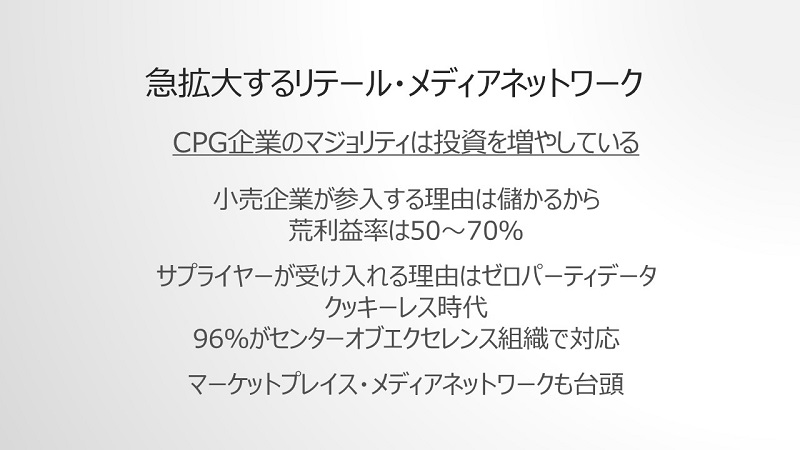

ここまでお伝えしてきた通り、アメリカではリテールメディアの急速な拡大が進んでおり、メーカーは複数のリテーラーのデジタル広告を横断的に購入しなければならない状態にあります。食品や日用雑貨などの消費財を展開するCPG(Consumer Packaged Goods)企業の多くは、リテールメディアへの投資を増やすことを明言しており、専門のノウハウや人材を集約した組織「センターオブエクセレンス」を設けるなど、力を入れています。

なぜリテールメディアが拡大しているのでしょうか。小売企業が参入する主な理由は、粗利益率が約50~70%と投資対効果が高いためです。アメリカは自社のECシステムがもともと構築されている小売企業が多く、それを転用すればプラットフォームを作れるため、プラットフォームの構築費用があまりかかりません。

また、Cookieレスの流れを受け、メーカー側がゼロパーティデータやファーストパーティデータを必要としていることも理由として挙げられるでしょう。

最近では、ドアダッシュ(DOORDASH)やウーバーイーツ(UberEATS)、インスタカート(Instacart)などの即配ビジネスも台頭し始めています。こうした即配ビジネスのプラットフォームも、売り手と買い手を結び付けるマーケットプレイスであり、メーカーに広告枠を販売する動きが見られています。特徴的なのは、外食企業だけでなく、コンビニエンスストアやスーパーマーケット、ドラッグストアなど、多種多様な商品を取り扱っていることから、業界を横断して消費者インサイトを導き出すことができる点です。例えば外食企業とスーパーマーケットのデータを掛け合わせて食品に関する消費者インサイトを導き出し、それを食品メーカーに提供するといった活用の仕方ができます。

画像提供:鈴木敏仁

画像提供:鈴木敏仁

店頭の端末広告への取り組みはこれから

アメリカにおいても店頭の端末広告の成功例はほとんどありません。「顧客が通り過ぎる限られた時間内で、伝えたいメッセージを届けるのが難しい」「そもそもお客さまに見てもらえない」「リアルタイムに効果を計測するのが難しい」などの理由があるためです。過去にウォルマートが店頭の端末広告に関する実験を行っていましたが、POSを動かすような目に見えた成果は上げられませんでした。

しかし、最近は技術の進歩と安価な端末の登場に伴い、再び店頭の端末広告に取り組む企業が出始めています。

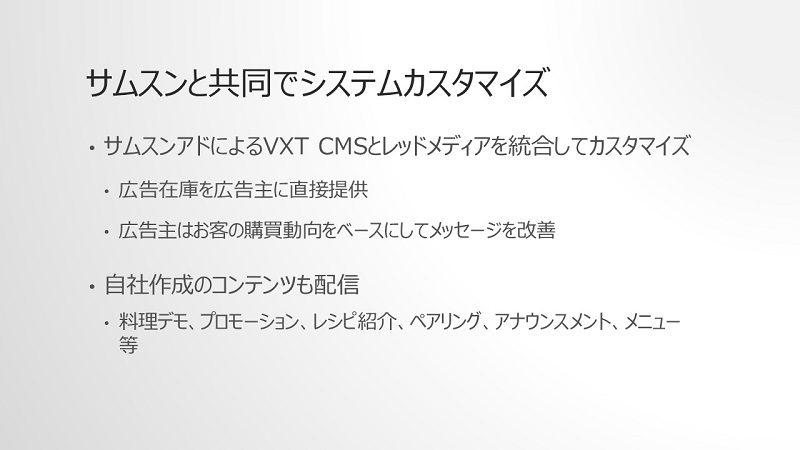

例えば、スーパーマーケットチェーンのハイヴィー(Hy-Vee)はサムスン電子(Samsung Electronics)と提携し、デジタルサイネージを導入すると2023年10月に発表しています。1万台の端末を全店舗の売り場やフードコートに展開する予定とのことです。

サムスン電子が提供するデジタルサイネージ用のCMS「Samsung VXT Content Management System」を採用し、コンテンツとデバイスの双方をリアルタイムで管理するほか、ハイヴィーのリテールメディア「RedMedia(レッドメディア)」との連動により広告の売り上げ増加を狙っています。

画像出典:「Samsung and Hy-Vee’s RedMedia Unlock New Value in Retail Digital Signage」Samsung Newsroom U.S. プレスキットより

画像出典:「Samsung and Hy-Vee’s RedMedia Unlock New Value in Retail Digital Signage」Samsung Newsroom U.S. プレスキットより

画像提供:鈴木敏仁

画像提供:鈴木敏仁

デジタル広告のビジネスが構築された後だからこそ、そこから派生した店頭の端末広告のビジネスも成立しつつある。アメリカのリテールメディアは現在そうしたフェーズにあると思います。

日本の小売企業がリテールメディアで成果を上げるには

菅原 鈴木さん、ありがとうございました。皆さん、アメリカのリテールメディアについて理解を深められたのではないでしょうか。

一方で、日本でリテールメディアをどう活用すればよいか疑問に思っている方もいるかもしれません。ここからは私が鈴木さんに質問する形で、深掘りしたいと思います。

日本の小売企業の現状を把握する鍵になると思うので、あらためて伺います。アメリカと日本におけるリテールメディアの認識の違いを教えてください。

鈴木 日本は店頭の端末広告から始める印象があるかもしれませんが、アメリカの小売企業は店舗のデジタル化に始まり、ECでの集客が十分な状態で、リテールメディアに参入する流れができています。

菅原 入り口が異なるのですね。確かに日本の場合、「リテールメディア=店頭メディア」と定義されてきた印象があります。店内に端末を置いたり、店の表(おもて)面を活用した取り組みを行ったりする企業が多かった一方、ECの強化に向けた戦略はあまり見られなかったように感じています。

鈴木さんの指摘をまとめると、リテールメディアとは、アメリカでは「ECの中のメディア」であり、日本もまずは店頭のDX化ではなく、ECを強化する必要があるということですね。この点が大きな認識の違いだと思います。

鈴木 おっしゃる通りです。

店頭の端末広告に関する実験的な取り組みはいくつか聞いたことがありますが、アメリカでもあまり成功例がないので、なかなか難しいと思います。

菅原 とはいえ、日本の小売企業にもチャンスはあるのではないでしょうか。鈴木さんが話していたアメリカの動向から考えると、日本でもデジタル広告市場の拡大が続いており、さらにはCTV広告の市場も少しずつ成長が見込まれるので、まだポテンシャルがありそうです。

また、ウォルマートの2023年のデジタル広告の売り上げは34億ドル(約5000億円超)との説明がありました。これは日本のテレビ局の広告売り上げにも匹敵する金額です。ウォルマートと日本の小売企業では企業規模が大きく異なるので単純比較はできませんが、リテールメディアを持つことで、小売企業もテレビ局と同じような売り上げや、インプレッションを含めたパワーを持てる可能性があるといえるでしょう。

鈴木 デジタル広告費が伸びているので、リテールメディアは成長可能性のある市場だと思います。

リテールメディアによって、小売企業は消費者向けのBtoCだけでなく、メーカー向けにBtoBのビジネスモデルを展開できるようになり、広告費という新たな収入源の獲得が可能です。小売ビジネスのフロンティアのひとつとして、リテールメディアがあると考えています。

菅原 ちなみに、小売企業がリテールメディアへの参入によって新たな可能性を得られる一方で、広告代理店にも影響があるのではないでしょうか。

これまでは「メーカー → 小売企業 → 消費者」という商品を届けるラインとは別に、「メーカー → 広告代理店 → 消費者」という情報を届けるラインがありました。しかし今、小売企業は自らの意思で広告代理店の仕事に取り組もうとしています。広告代理店にとっては脅威と捉えられるかもしれません。

鈴木 特に、小売企業を支援する広告代理店は影響を受け、もしかすると数が減っていくかもしれません。広告代理店も変化に対応するため、新たな提供価値を考える必要があると思います。

菅原 ありがとうございます。次に、日本の小売企業はリテールメディアとどう向き合えば成果を上げられるか、アドバイスをください。

鈴木 デジタル広告と店頭の端末広告、どちらに取り組むにしても、まずはシステムをしっかりと整えることが大切です。自社で保有する顧客データと店頭やオンライン上での顧客の行動データを統合し、分析したり、メーカーが求める形で提供したりするには、裏側で動くシステムの整備が欠かせません。

ウォルマートは今回紹介したさまざまな施策に取り組む前に、中枢の仕組みである基幹システムの総入れ替えを実施しています。自前のシステムを強化するだけでなく、基幹システムの構築を担う企業を買収するなど、大がかりなプロジェクトでした。例えばアマゾンのマーケットプレイスの開発に携わったアナンド・ラジャラマン(Anand Rajaraman)を引き入れるべく、彼が起業したコズミックス(Kosmix)という会社も買収していますが、この会社をR&D組織へと転換し、基幹システム再構築の土台としました。

菅原 日本では、20年ほど前に作った基幹システムを継ぎ足しながら使い続け、最近になってようやく入れ替えを検討し始めている企業も少なくありません。ウォルマートと同じように、日本の小売企業も見直す必要があると感じました。

他にリテールメディアで成果を出したい方へのアドバイスはありますか。

鈴木 お金をもらうことばかりでなく、ROIも意識し、メーカー側に納得してもらえる消費者インサイトの提供を心掛けましょう。ROIを意識しなければ、「効果を測定しづらい」などといわれた過去のリテールメディアと同じ失敗を繰り返し、撤退を余儀なくされます。

今回のセッションを通じてさまざまなことをお伝えしてきましたが、リテールメディアで成果を出したいのであれば、まずはデジタル化に本腰を入れることが重要です。中途半端な姿勢で取り組んでも、望むような成果は出せません。

どこまで力を入れて投資できるかが、リテールメディアの成否の鍵を握る重要なポイントになると考えています。

菅原 経営者の本気度は成果に大きな影響を与えると思います。私自身も、さまざまな小売企業やメーカーの方々と話をする中で感じていることです。

これまで日本の小売企業は、商品を販売することを主な仕事と考え、基幹システムの構築や、デジタル広告の運用にはそれほど注力してこなかったかもしれません。しかし、今後リテールメディアに本気で取り組むなら、デジタル化やシステム構築の戦略立案が可能な人材を組織の中枢に置くなど、組織の変革にもチャレンジできるとよいのではないでしょうか。

鈴木さん、本日はありがとうございました。

Profile

鈴木 敏仁(すずき・としひと)

東京都北区生まれ、早大法学部卒、西武百貨店を経て渡米、在米年数は30年以上。業界メディアへの執筆、流通企業やメーカーによる米国視察の企画、セミナー講演が主要業務。年間のべ店舗訪問数は600店舗超、製配販にわたる幅広い業界知識と現場の事実に基づいた分析による情報提供がモットー。主な著書に『アマゾンVSウォルマート ネットの巨人とリアルの王者が描く小売の未来』(ダイヤモンド社)がある。

菅原 健一(すがわら・けんいち)

株式会社Moonshot代表取締役社長。

企業の10倍成長のためのアドバイザー業を創業。社会や企業内に存在する「難しい問題を解く」専門家。グローバル企業含めクライアント10社、エンジェル投資先20社の計30社のプロジェクトを並行して進めている。過去に取締役 CMO で参画した企業を KDDI子会社へ売却、そのまま経営を継続して売り上げ数百億円規模へ成長させる。スマートニュースを経て現職。

会員登録

会員登録 ログイン

ログイン